程鵬

近期黑色系期貨市場整體保持高位震蕩運行狀態(tài),鐵礦石價格表現(xiàn)相對弱勢。截至8月19日,鐵礦主力合約(2301合約)收盤價格為673.5元/噸,單周下跌7.8%;普氏62%鐵礦石指數(shù)收盤價格為99.7美元/噸,下降8.4%。

當前終端需求羸弱的局面雖未顯著改善,但高彈性的成材供給端得以對鐵礦石供需關系進行動態(tài)調整,以此支撐著鐵礦石價格偏強運行。但由于鐵礦石供應端的矛盾較小,鋼廠復產(chǎn)力度及補庫力度對鐵礦石需求變化的影響顯著。

從鐵礦石的供需情況來看,供應端穩(wěn)中有增的發(fā)展態(tài)勢保持不變,需求端的變動則主要受到鐵礦石市場價格的驅動。當前鐵礦石市場交投重心逐步從7月下旬以來的鋼廠復產(chǎn)邏輯下需求邊際走強向鋼廠利潤再度收縮導致需求邊際走弱轉變,鐵礦石中短期供需關系仍保持寬松格局,短期港口可交割資源充沛,疊加基差、價差均出現(xiàn)走弱,鐵礦石期貨價格預計在短期內將維持偏弱運行態(tài)勢。

短期供應有所走弱,中期供應仍將增加

雖然非主流礦山的鐵礦石發(fā)運量維持相對低位,但澳大利亞鐵礦石發(fā)運量仍維持中等偏高水平,且澳大利亞發(fā)往中國鐵礦石總量環(huán)比下降不明顯,同時國產(chǎn)礦保持高供應狀態(tài)。整體來看,國內鐵礦石供應受澳大利亞、巴西降雨及設備維修的影響相對較小,進口礦即期供應有所走弱,但主流礦山中期供應處于持續(xù)回升態(tài)勢,后期發(fā)運量將持續(xù)走高。

根據(jù)四大礦山全年發(fā)運目標及其發(fā)運能力推算,2022年下半年四大礦山銷量預計環(huán)比增加約5300萬噸,其中增量來自巴西淡水河谷和澳大利亞力拓。按今年上半年發(fā)往中國的鐵礦石量占總發(fā)運量的比例推算,2022年下半年四大礦山發(fā)往中國的鐵礦石量預計環(huán)比增加3700萬噸。據(jù)統(tǒng)計,8月8日—14日,全球鐵礦石發(fā)運總量為2849.1萬噸(周環(huán)比下降272.9萬噸),其中澳大利亞、巴西鐵礦石發(fā)運量為2397.9萬噸(周環(huán)比下降213.5萬噸),澳大利亞發(fā)往中國的鐵礦石總量為1550.8萬噸(周環(huán)比下降17.8萬噸)。

短期需求邊際改善,中期需求仍將下滑

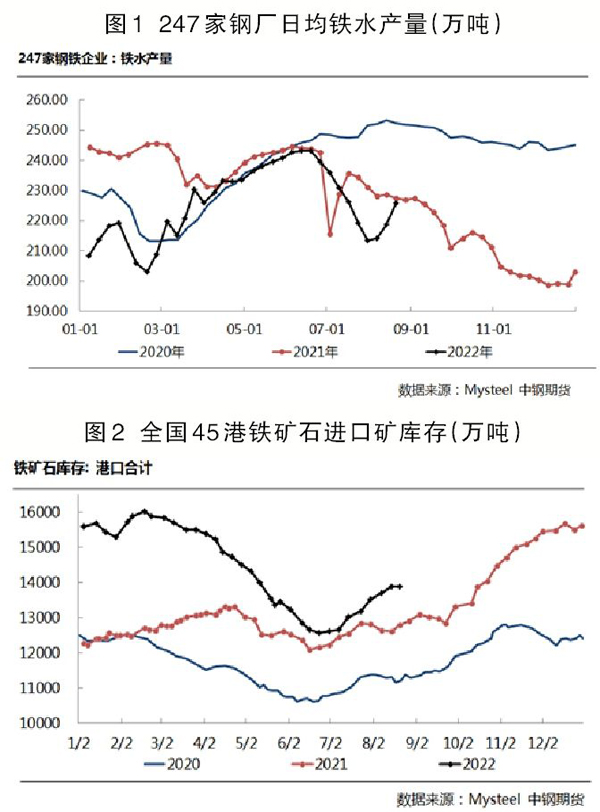

當前部分鋼廠復產(chǎn)且鋼企盈利率大幅上升,使得日均鐵水產(chǎn)量持續(xù)回升,短期需求邊際改善,短期鋼廠補庫積極性較高,但當前可能處于階段性需求最旺盛的時期,需求持續(xù)增長的空間有限。據(jù)統(tǒng)計,截至8月19日,全國247家鋼廠日均鐵水產(chǎn)量為225.78萬噸,較今年初以來日均鐵水產(chǎn)量的最低值(213.58萬噸)上升12.20萬噸(見圖1);高爐開工率為77.90%,較去年同期僅下降3.03個百分點;鋼廠盈利面為62.77%,同比下降26.41%,較今年初以來的盈利面最低值(19.05%)上升43.72個百分點。

中期來看,鐵礦石國內需求邊際走弱趨勢不變。首先,在“強基建,弱地產(chǎn)”的市場格局下,終端需求改善的預期較弱,鐵礦石需求也將走弱;其次,原材料端的高價格嚴重蠶食著下游成材端的利潤空間,對產(chǎn)業(yè)的健康發(fā)展極為不利,不排除后期政策性引導粗鋼減產(chǎn)的可能性,中期鐵礦石需求增長的空間較為有限。國家統(tǒng)計局數(shù)據(jù)顯示,2022年1月—7月份,生鐵產(chǎn)量為51090萬噸,同比下降4.50%(2407萬噸);粗鋼產(chǎn)量為60928萬噸,同比下降6.40%(4166萬噸),約六成的粗鋼減量由生鐵產(chǎn)量下降貢獻。假設2022年粗鋼產(chǎn)量下降3000萬噸,且六成的同比減量由鐵水產(chǎn)量下降貢獻,據(jù)此推算,2022年7月—12月份日均生鐵產(chǎn)量為220萬噸(鋼聯(lián)口徑),環(huán)比減少3.0%,其中第三、第四季度日均鐵水產(chǎn)量分別為225萬噸、215萬噸。當前日均鐵水產(chǎn)量已經(jīng)回升至225.78萬噸,鐵水產(chǎn)量繼續(xù)上升的空間有限,即國內鐵礦石已經(jīng)處于需求最旺盛階段且后期需求將邊際走弱。

短期庫存累積放緩,中期趨緩態(tài)勢難持續(xù)

目前港口進口鐵礦石庫存仍維持累積態(tài)勢,但庫存累積速度顯著減緩。其直接原因在于8月份上中旬鐵礦石到港量環(huán)比下降明顯,究其根本在于7月份中下旬鐵礦石發(fā)運量環(huán)比回落顯著。雖然鋼廠的補庫和投機需求會在短期內減緩庫存的累積速度,但鑒于目前鋼廠回歸低利潤水平及鋼廠補庫的積極性整體偏低,此時減慢的庫存累積速度將不會持續(xù)較長的時間。基于上述分析,中期鐵礦石供需仍保持寬松格局,鐵礦石供需將回歸供強需弱格局。據(jù)統(tǒng)計,截至8月19日,全國45個港口進口鐵礦庫存為13888.20萬噸(環(huán)比增加2.04萬噸),較年內庫存低位值上升1316萬噸(增幅為10.5%),同比上升1092萬噸(增幅為8.5%)(見圖2)。

綜合來看,短期內鐵礦石可能已經(jīng)達到需求最旺盛的階段,終端需求回升有限導致鋼廠利潤下降,再加上受到粗鋼產(chǎn)量壓減政策的影響,預計后期鐵礦石需求將邊際走弱,港口可交割資源充足,近月合約對遠月合約支撐較弱,中期供需寬松態(tài)勢不變,同時鐵礦石近月合約盤面貼水現(xiàn)貨幅度較小,遠月合約面臨供需持續(xù)寬松的基本面,預計當前鐵礦石價格已經(jīng)處于最強勢的階段,后市操作上建議偏空對待。

《中國冶金報》(2022年08月25日 03版三版)