左更

(以上所有圖表數(shù)據(jù)來源:五礦經(jīng)研院)

2022年以來,鎳價創(chuàng)歷史新高

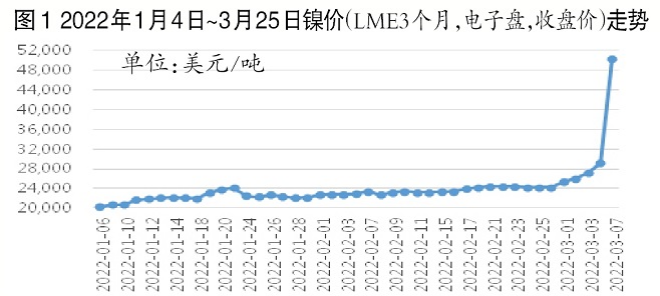

2022年以來,受新能源、局部地緣沖突等因素的刺激,鎳價不斷上攻,截至2022年3月7日,鎳價(LME3個月,電子盤,收盤價)達(dá)到50300美元/噸,創(chuàng)歷史新高,較2022年1月4日的21040美元/噸上漲了139%。(見圖1)

從鎳價歷史曲線的走勢上看,目前的鎳價已經(jīng)創(chuàng)歷史新高。在需求持續(xù)被看好的情況下,突發(fā)的局部地緣沖突影響了有效的市場資源供給,“妖鎳”又來了?。ㄒ妶D2)

鎳的主要用途決定了其市場需求被長期看好

鎳作為重要的工業(yè)金屬,被廣泛運用于鋼鐵工業(yè)、機(jī)械工業(yè)、建筑業(yè)和化學(xué)工業(yè),主要用于制作不銹鋼、耐熱合金鋼和各種合金等金屬材料,其中不銹鋼是鎳最主要的下游消費領(lǐng)域,消費占比60%以上。如果將鎳在其他合金中的應(yīng)用一并統(tǒng)計,金屬材料對鎳的消費比例接近83%,其他領(lǐng)域為電鍍、化學(xué)電源、石油化工以及顏料和染料等材料領(lǐng)域。

根據(jù)國際不銹鋼論壇(ISSF)的統(tǒng)計數(shù)據(jù),2020年,全球不銹鋼粗鋼產(chǎn)量為5089.2萬噸,其中奧氏體不銹鋼及其他含鎳不銹鋼的產(chǎn)量在3100萬噸左右,按平均含鎳量9%計算,需要鎳金屬量約280萬噸,折合當(dāng)年全球鎳金屬需求總量約320萬噸。2021年全球鎳基不銹鋼產(chǎn)量預(yù)計將達(dá)到3500萬噸左右,需要鎳金屬量320萬噸左右,加上新能源電池領(lǐng)域鎳需求的漲幅,估計2021年全球鎳金屬的需求總量約390萬噸,較2020年需求量增長兩成以上。

我國鎳資源供給主要依賴原生鎳的進(jìn)口

鎳按照生產(chǎn)原料的不同可分為原生鎳和再生鎳,原生鎳的生產(chǎn)原料來自于自然分布的硫化鎳礦和紅土鎳礦,再生鎳的生產(chǎn)原料來自于含鎳廢料。

從原生鎳資源上看,鎳在地球中的儲量較為豐富,含量居第5位,僅次于硅、氧、鐵、鎂。其中,地核中鎳含量最高,是天然的鎳生鐵合金,而鎳在地殼中的含量較低,平均僅為0.018%。地殼中鎳的分布形式主要有紅土鎳礦、硫化鎳礦以及海底錳結(jié)核,其中紅土鎳礦約占總儲量的55%,硫化物型鎳礦占比約28%,海底多金屬結(jié)核中的鎳占比約17%。

根據(jù)美國地質(zhì)調(diào)查局2021年的數(shù)據(jù)顯示,全球已探明鎳資源(鎳含量高于0.5%)約3億噸,其中紅土鎳礦占比約60%,硫化鎳礦占比約40%。截至2021年末,全球鎳可采儲量約9400萬噸,其中,印度尼西亞可采儲量為2100萬噸,澳大利亞為2000萬噸,巴西為1600萬噸,俄羅斯為690萬噸,古巴為550萬噸,菲律賓為480萬噸。上述六國可采儲量合計占全球總量的近80%。(見圖3)

從再生鎳(廢鎳)資源情況看,再生鎳資源主要來自不銹鋼、超耐熱合金或蓄電池等含鎳廢料,很少能以純金屬形式回收。目前,歐美發(fā)達(dá)國家的再生鎳產(chǎn)業(yè)發(fā)展較為成熟。據(jù)不完全統(tǒng)計,歐洲每年消費的鎳金屬總量中有35%~45%為再生鎳,美國2020年的比例也在50%左右。相比歐美發(fā)達(dá)國家,由于工業(yè)化進(jìn)程較短,尤其是國內(nèi)不銹鋼行業(yè)起步晚,我國再生鎳行業(yè)發(fā)展相對較為落后。據(jù)不完全統(tǒng)計,近年我國再生鎳消費占鎳金屬消費總量的比例不足20%。

從我國鎳資源的自然稟賦上看,根據(jù)自然資源部的數(shù)據(jù),2019年中國鎳礦金屬查明資源儲量為1076.1萬噸,較2018年減少了111.8萬噸,同比減少9.4%。同時根據(jù)美國地質(zhì)調(diào)查局的統(tǒng)計,截至2021年末,中國的可采儲量僅為280萬噸,占全球儲量的比例不足3%。從鎳礦種類上看,我國主要以硫化物型鎳礦資源為主,主要分布在西北、西南和東北地區(qū)。按省(自治區(qū))劃分來看,甘肅儲量最多,占全國鎳礦總儲量的62%;其后分別是新疆(11.6%)、云南(8.9%)、吉林(4.4%)、湖北(3.4%)和四川(3.3%)。同時,我國紅土鎳礦資源比較缺乏,全國紅土鎳礦保有量僅占全部鎳礦資源的9.6%,而且國內(nèi)紅土鎳礦品位較低,開采成本高。

從國內(nèi)鎳資源的供給角度來看,近年來,中國鎳金屬年產(chǎn)量始終保持在12萬噸左右的水平,需要大量進(jìn)口以滿足經(jīng)濟(jì)發(fā)展所需。

全球范圍內(nèi)鎳資源的供給始終存在缺口

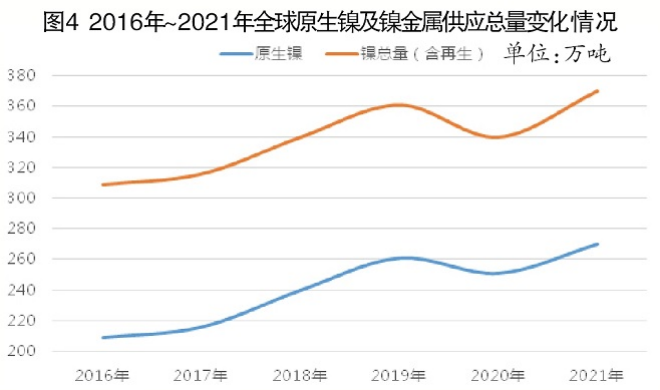

中國不銹鋼產(chǎn)量占全球產(chǎn)量的近六成,中國不銹鋼生產(chǎn)對鎳金屬的旺盛需求帶動了全球鎳金屬資源的供給增長。根據(jù)美國地質(zhì)調(diào)查局報告(2022)中的統(tǒng)計數(shù)據(jù),伴隨著中國企業(yè)印度尼西亞紅土鎳礦項目的陸續(xù)投產(chǎn),全球原生鎳(金屬量)產(chǎn)量自2016年起不斷上升,產(chǎn)量已由2016年的209萬噸上升至2021年的270萬噸,其間漲幅超過29%,年均增長約5.8%。

按歐盟和美國約50%的再生鎳使用量、中國20%左右的再生鎳應(yīng)用比例綜合計算,全球的再生鎳?yán)帽壤?3%左右。考慮到2020年在新冠肺炎疫情影響下全球開工率較低(除中國外),折合計算的2020年全球再生鎳應(yīng)用比例或在25%左右,2021年的比例也低于30%,由此折合計算的全球鎳(金屬)的供給總量從2016年的309萬噸上升至2021年的370萬噸左右,其間漲幅接近20%,年均增長率接近4%。

綜合以上數(shù)據(jù)可以明顯看出,由于2017年后中國在動力電池,尤其是三元材料領(lǐng)域的迅猛發(fā)展,除2022年受疫情影響缺口有所減小外,全球鎳(金屬)每年的供需缺口基本保持在15萬噸~20萬噸(見圖5)。持續(xù)的供需缺口推動近年來鎳(金屬)價不斷上行,2020年間,鎳價由年初的14240美元/噸上漲至年末的16760美元/噸,漲幅近18%。而進(jìn)入2022年,鎳價則又在高位繼續(xù)拉漲至3月3日的27110美元/噸,僅1月~2月份就上漲了近29%(不計3月4日~8日的暴漲行情)。

中國消費“貢獻(xiàn)”了全球半數(shù)以上的鎳金屬供需缺口

根據(jù)中國不銹鋼協(xié)會的統(tǒng)計數(shù)據(jù),2020年,中國不銹鋼粗鋼產(chǎn)量為3013.9萬噸,占當(dāng)年全球不銹鋼產(chǎn)量的59.2%。其中Cr-Ni系(鎳基不銹鋼)產(chǎn)量為1437.96萬噸,折合當(dāng)年中國鎳需求總量約162萬噸。2021年,中國不銹鋼粗鋼產(chǎn)量較2020年增加了49萬噸,達(dá)3063.2萬噸,同比增長1.64%。其中,Cr-Ni系(鎳基不銹鋼)產(chǎn)量為1506.70萬噸,占比49.2%,折合鎳金屬量約136萬噸,較2020年增加了7萬噸;折合全年鎳需求總量為170萬噸,較2020年增長近8萬噸。

根據(jù)海關(guān)統(tǒng)計,2020年,我國進(jìn)口鎳礦砂及其精礦3907.8萬噸、按含鎳量1.7%折合鎳金屬量為66.4萬噸,進(jìn)口鎳鐵344.34萬噸、折合鎳金屬量27.5萬噸,精煉鎳凈進(jìn)口11.2萬噸,硫酸鎳凈進(jìn)口0.49萬噸,當(dāng)年合計進(jìn)口鎳金屬量106萬噸左右。同時,市場調(diào)研數(shù)據(jù)顯示,當(dāng)年我國利用再生鎳約30萬噸,加上國內(nèi)12萬噸左右的鎳產(chǎn)量,我國2020年鎳資源(金屬量)供給量合計約146萬噸左右,距離162萬噸的需求量缺口接近16萬噸。而2020年全球鎳市場的整體缺口也只有14萬噸左右,這就說明2020年中國是全球唯一鎳金屬資源存在供需缺口的國家,除中國外的其他市場對鎳保持了供需寬平衡。

2021年,海關(guān)統(tǒng)計數(shù)據(jù)顯示:我國進(jìn)口鎳礦砂及其精礦4352.9萬噸、按含鎳量1.7%折合鎳金屬量74萬噸,進(jìn)口鎳鐵372.51萬噸、折合鎳金屬量30萬噸,精煉鎳凈進(jìn)口25.6萬噸,硫酸鎳凈進(jìn)口1.7萬噸,當(dāng)年合計進(jìn)口鎳金屬量130萬噸左右。按再生鎳產(chǎn)出量約30萬噸及國內(nèi)約12萬噸產(chǎn)量計算,2021年中國鎳金屬供給總量約172萬噸,對比當(dāng)年鎳需求量170萬噸,處于相對平衡狀態(tài)。

從2020年至2021年兩年的合計數(shù)值看,中國不銹鋼和動力電池領(lǐng)域的旺盛需求支撐了中國對鎳金屬的供需缺口合計約14萬噸,而同期全球的供需缺口只有26萬噸,可見,中國的強(qiáng)勁需求“貢獻(xiàn)”了全球半數(shù)以上的鎳金屬供需缺口。同時,根據(jù)以上數(shù)字計算的2021年中國原生鎳(金屬)的對外依存度接近92%。

全球鎳資源供應(yīng)格局正在中國因素的驅(qū)動下悄然變化

2017年前,全球有關(guān)鎳金屬資源的統(tǒng)計僅停留在硫化鎳礦的層面,紅土鎳礦只被少量統(tǒng)計。美國地質(zhì)調(diào)查局的數(shù)據(jù)顯示,2017年全球鎳資源為7800萬噸、鎳金屬產(chǎn)量為225萬噸。之后隨著以青山集團(tuán)為主的中國企業(yè)在印尼大規(guī)模投資紅土鎳礦項目,紅土鎳礦資源才陸續(xù)被計入統(tǒng)計范疇,全球鎳金屬可采儲量、產(chǎn)量分別上升至9400萬噸、250萬噸。印尼的鎳產(chǎn)量、可采儲量也分別由2017年的16.5萬噸、450萬噸上升至2020年的77.1萬噸、2100萬噸。據(jù)預(yù)測,2021年的印尼鎳產(chǎn)量將達(dá)到100萬噸。

在中國企業(yè)對印尼紅土鎳礦的投資熱潮下,全球鎳金屬供應(yīng)商的格局也發(fā)生了較大變化。從全球及中國鎳主要生產(chǎn)廠家來看,2020年全球鎳金屬主要生產(chǎn)廠家有中國的青山集團(tuán)公司、俄羅斯NORILSK(俄鎳)公司、淡水河谷、江蘇德龍鎳業(yè)、中國的金川集團(tuán)公司、必和必拓等公司,這6家公司的鎳產(chǎn)量占全球產(chǎn)量的60%以上。其中,青山集團(tuán)、江蘇德龍鎳業(yè)是依靠紅土鎳礦一舉成名的不銹鋼生產(chǎn)企業(yè),其他4家企業(yè)則均屬于之前的傳統(tǒng)硫化鎳生產(chǎn)商。我國國內(nèi)的鎳生產(chǎn)廠家主要是金川集團(tuán),其擁有的金川鎳銅礦是世界著名的大型多金屬共生的硫化礦,幾乎貢獻(xiàn)了每年全國全部的鎳(金屬)產(chǎn)量。中國企業(yè)在印尼投資紅土鎳礦的主要目的是為了滿足中國不銹鋼生產(chǎn)所需,而紅土鎳礦生產(chǎn)硫酸鎳的技術(shù)則是在2021年3月才由青山集團(tuán)突破并于當(dāng)年11月開始向華友鈷業(yè)供貨。

根據(jù)市場調(diào)查公司截至2021年8月底的調(diào)研統(tǒng)計數(shù)據(jù),2020年~2021年印尼共新增鎳鐵產(chǎn)線77條,預(yù)計2022年~2023年將繼續(xù)新增76條產(chǎn)線。隨著新增紅土鎳礦產(chǎn)能的逐漸投產(chǎn),鎳金屬自2017年起的供應(yīng)缺口將逐漸被填平。按數(shù)據(jù)推算,預(yù)計2022年第四季度起,全球鎳金屬市場整體將呈現(xiàn)出自2017年以來首次供大于求的局面。

同時,正是由于近年來紅土鎳礦產(chǎn)量的增長,鎳的噸金屬生產(chǎn)成本不斷下移。目前,紅土鎳礦主要生產(chǎn)企業(yè)的平均噸鎳成本(金屬量)已由2016年的11000美元下降至7500美元以下?;趯α蚧嚭图t土鎳的市場調(diào)研數(shù)據(jù),目前全球大多數(shù)鎳生產(chǎn)企業(yè)的生產(chǎn)成本均處于12000美元/噸以內(nèi),按2021年鎳平均價格18468美元/噸的水平,鎳商品已擁有較高的利潤水平來看,從而吸引了市場對鎳金屬的高度關(guān)注。

“妖鎳”的成因是突發(fā)事件引發(fā)的市場憂慮情緒被資本惡意炒作

2020年全球突發(fā)的新冠肺炎疫情導(dǎo)致各國政府為抗疫而采取量化寬松的財政政策。一時間市場“放水”資金大量涌入,原本就因資源相對緊缺而被市場看好的鎳成為逐利資本的“熱寵”。同時,現(xiàn)貨層面,中國不銹鋼產(chǎn)量逐年上升以及新能源動力電池領(lǐng)域的快速發(fā)展促使對鎳(金屬)的需求與日俱增。兩個因素的作用推動鎳價在2020年~2021年走出超預(yù)期的快速上行態(tài)勢,被行業(yè)人士戲稱為“妖鎳”。

2022年2月24日,因地緣政治突發(fā)事件,一定程度上影響了每年占全球鎳金屬供給總量近10%的俄鎳25萬噸原生鎳產(chǎn)品供應(yīng),短期內(nèi)引發(fā)了市場對2022年鎳金屬供需平衡由預(yù)期的供給寬松再度轉(zhuǎn)向偏緊的猜想,給了市場足夠的上漲借口。就在此時,中國的青山集團(tuán)的大筆套??諉伪粐忏y行、金融機(jī)構(gòu)“精準(zhǔn)狙擊”,盯盤逼倉,資本的惡意操作使得鎳價“奔著瘋狂而去”。

眾因匯聚,鎳終成“妖”!

(以上所有圖表數(shù)據(jù)來源:五礦經(jīng)研院)