朱曉波

10月8日,62%普氏鐵礦石價(jià)格指數(shù)達(dá)到125.05美元/噸,單日大幅上漲7.25美元/噸。自9月21日創(chuàng)下今年以來(lái)新低值94美元/噸后,鐵礦石價(jià)格已經(jīng)多日上漲,累計(jì)上漲幅度達(dá)到31.05美元/噸。在四季度鋼鐵對(duì)鐵礦石需求不斷下滑的大背景下,這一輪的鐵礦石價(jià)格反彈顯然超出業(yè)內(nèi)預(yù)期。鐵礦石價(jià)格還會(huì)繼續(xù)上漲么?未來(lái)走勢(shì)又將如何?

粗鋼減產(chǎn)動(dòng)真格 壓產(chǎn)預(yù)期不斷增強(qiáng)

顯然,此次鐵礦石價(jià)格上漲的速度和幅度均超過(guò)市場(chǎng)預(yù)期。實(shí)際上,鐵礦石價(jià)格自今年5月中旬創(chuàng)下超過(guò)230美元/噸的歷史高點(diǎn)后,就已開(kāi)始大幅下跌,截至9月21日已經(jīng)“腰斬”。這里面很大原因是粗鋼產(chǎn)量壓減對(duì)鐵礦石需求的實(shí)際減少以及基于供需雙方對(duì)第三、四季度粗鋼產(chǎn)量大幅下降的預(yù)期。自7月份以來(lái),各地開(kāi)始出臺(tái)限產(chǎn)政策對(duì)鋼鐵企業(yè)開(kāi)始進(jìn)行實(shí)質(zhì)性的壓產(chǎn)。下半年開(kāi)始,鋼鐵行業(yè)對(duì)鐵礦石的需求同比下降已經(jīng)是不爭(zhēng)的事實(shí),因此,進(jìn)口鐵礦石價(jià)格下跌是必然事件。業(yè)內(nèi)人士指出,此次鐵礦石價(jià)格反彈一方面是部分鋼廠國(guó)慶節(jié)前補(bǔ)庫(kù)加大采購(gòu)量所致,另一方面不排除有資本市場(chǎng)的干擾因素,但鐵礦石價(jià)格上漲明顯缺乏基本面支撐,短暫反彈后會(huì)繼續(xù)回跌。

近2個(gè)月的相關(guān)數(shù)據(jù)也可以說(shuō)明這一點(diǎn)。根據(jù)國(guó)家統(tǒng)計(jì)局發(fā)布的最新數(shù)據(jù),8月份,全國(guó)生產(chǎn)粗鋼8324.0萬(wàn)噸,同比下降13.20%;生產(chǎn)生鐵7153.0萬(wàn)噸,同比下降11.10%。8月份粗鋼和生鐵產(chǎn)量同比均實(shí)現(xiàn)2位數(shù)的下滑。粗鋼和生鐵產(chǎn)量的下滑實(shí)際上從7月份的數(shù)據(jù)已經(jīng)體現(xiàn)出來(lái)。7月份,全國(guó)粗鋼產(chǎn)量8679.0萬(wàn)噸、同比下降8.40%;生鐵產(chǎn)量7285.0萬(wàn)噸,同比下降8.90%。從8月份和7月份的數(shù)據(jù)對(duì)比來(lái)看,鋼鐵企業(yè)限產(chǎn)力度顯然在進(jìn)一步加強(qiáng)。事實(shí)上,7月份以來(lái),山東、江蘇、河北、江西、遼寧等多地相繼發(fā)布鋼鐵企業(yè)限產(chǎn)文件,均明確要求今年粗鋼產(chǎn)量與2020年相比只減不增,隨后各地方多數(shù)鋼鐵企業(yè)開(kāi)始進(jìn)行有序停限產(chǎn)。其中產(chǎn)鋼第一大省河北省明確今年粗鋼產(chǎn)量下降2171萬(wàn)噸,同比下降8.8%。

累計(jì)來(lái)看,1-8月份,全國(guó)生產(chǎn)粗鋼7.33億噸,同比增長(zhǎng)5.30%,若要實(shí)現(xiàn)今年粗鋼產(chǎn)量不增加的目標(biāo),接下來(lái)幾個(gè)月粗鋼產(chǎn)量將出現(xiàn)“緊急剎車(chē)”,9-12月份每個(gè)月粗鋼產(chǎn)量平均同比降幅超過(guò)10%以上才能保障全年減產(chǎn)目標(biāo)的實(shí)現(xiàn)。

行動(dòng)上,除地方政府對(duì)各個(gè)鋼鐵企業(yè)制定的壓減目標(biāo)和方案,國(guó)家層面也對(duì)今年粗鋼產(chǎn)量壓減工作進(jìn)行了部署。9月16日,生態(tài)環(huán)境部發(fā)布《重點(diǎn)區(qū)域2021-2022年秋冬季大氣污染綜合治理攻堅(jiān)方案(征求意見(jiàn)稿)》又再次重申,環(huán)???jī)效評(píng)級(jí)A級(jí)企業(yè)、完成超低排放改造的全廢鋼短流程煉鋼企業(yè)自主采取減排措施,但須確保秋冬季期間粗鋼產(chǎn)量同比不增加;其他企業(yè)根據(jù)不同環(huán)???jī)效評(píng)級(jí)和目標(biāo)任務(wù)執(zhí)行差異化錯(cuò)峰生產(chǎn)比例,環(huán)???jī)效評(píng)級(jí)越低錯(cuò)峰生產(chǎn)比例越高;各城市錯(cuò)峰生產(chǎn)實(shí)施方案要按具體高爐設(shè)備停產(chǎn)為基礎(chǔ)。限產(chǎn)實(shí)施范圍也在往年的“2+26”重點(diǎn)城市和汾渭平原城市的基礎(chǔ)上擴(kuò)展到河北北部,山西北部,山東東、南部,河南南部部分城市。

由此可見(jiàn),從中央到地方,從產(chǎn)業(yè)政策到具體方案執(zhí)行層面,已經(jīng)織密鋼鐵限產(chǎn)大網(wǎng),確保完成全年粗鋼限產(chǎn)目標(biāo)。

第四季度進(jìn)口鐵礦石價(jià)格不具備上漲基礎(chǔ)

9月21日的94美元/噸會(huì)是今年進(jìn)口鐵礦石價(jià)格谷底么?不少業(yè)內(nèi)人士認(rèn)為,盡管鐵礦石價(jià)格與今年最高點(diǎn)相比已經(jīng)“腰斬”,但還沒(méi)有“跌到位”。預(yù)計(jì)隨著粗鋼限產(chǎn)疊加地方政府能耗雙控措施的實(shí)施,鋼鐵減產(chǎn)實(shí)質(zhì)力度會(huì)超過(guò)預(yù)期,鐵礦石價(jià)格目前不具備進(jìn)一步上漲的基礎(chǔ),進(jìn)入第四季度甚至?xí)兴卣{(diào)。

在需求下降的確定性下,進(jìn)口鐵礦石價(jià)格會(huì)跌到什么位置?我們?cè)噲D從以下幾個(gè)角度分析來(lái)看。

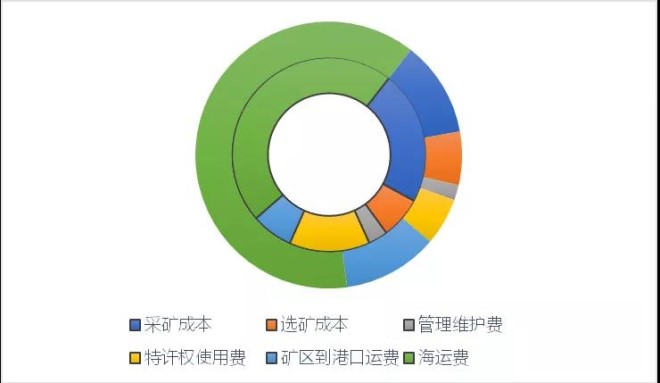

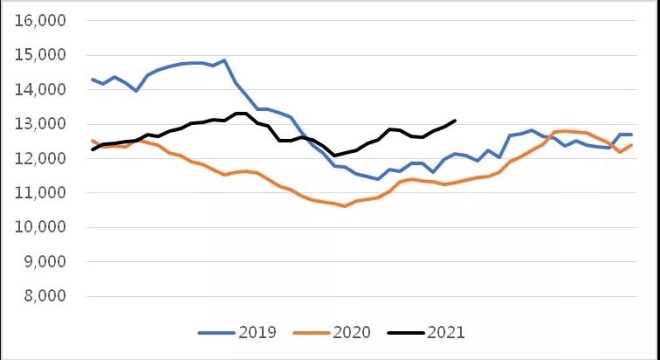

從成本來(lái)看,2020年,我國(guó)鐵礦石進(jìn)口80%以上來(lái)源于四大礦山。先分析成本較低的四大礦山,目前四大礦山的離岸成本約在18美元/噸~25美元/噸之間,加上當(dāng)前的海運(yùn)費(fèi)等,進(jìn)口鐵礦石當(dāng)前價(jià)格可以遠(yuǎn)遠(yuǎn)覆蓋四大礦山的成本。從今年上半年四大礦山披露的財(cái)務(wù)業(yè)績(jī)也可以看出,四大礦山的利潤(rùn)率和凈利潤(rùn)均創(chuàng)出其歷史最好水平。四大礦山上半年累計(jì)生產(chǎn)鐵礦石5.41億噸,實(shí)現(xiàn)凈利潤(rùn)406.54億美元,毛利率超過(guò)60%。

不得不指出,今年以來(lái),澳大利亞和巴西到中國(guó)的海運(yùn)費(fèi)價(jià)格已經(jīng)翻番。連續(xù)暴漲的海運(yùn)費(fèi)已經(jīng)越來(lái)越成為進(jìn)口鐵礦石綜合成本的重要組成部分。業(yè)內(nèi)人士認(rèn)為,當(dāng)前的海運(yùn)費(fèi)價(jià)格已經(jīng)持續(xù)保持歷史高位運(yùn)行,繼續(xù)進(jìn)一步大幅上漲的空間有限。

圖1 澳大利亞-中國(guó)和巴西到中國(guó)鐵礦石到岸成本構(gòu)成(外環(huán):巴西-中國(guó);內(nèi)環(huán):澳大利亞-中國(guó))

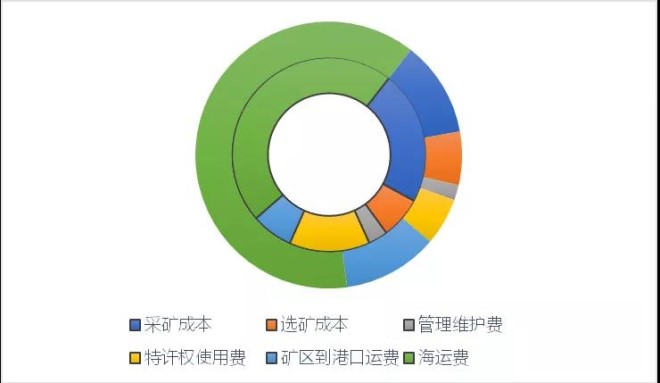

圖2 2021年初以來(lái)海運(yùn)費(fèi)變化(美元/噸)

除了四大礦山外,我國(guó)的鐵礦石來(lái)源還包括非主流礦山以及國(guó)內(nèi)礦山。據(jù)中國(guó)礦山企業(yè)協(xié)會(huì)的數(shù)據(jù),2019年,中國(guó)進(jìn)口礦到鋼廠平均成本約725元/噸,2019年鋼廠實(shí)際采購(gòu)62%粉礦平均到廠成本755元/噸。再考慮和國(guó)內(nèi)礦品位價(jià)差10美元/噸,遠(yuǎn)高于國(guó)內(nèi)礦平均到廠成本550元/噸。綜合看,中國(guó)礦山企業(yè)協(xié)會(huì)認(rèn)為,只要進(jìn)口礦平均到岸價(jià)格不低于60美元/噸,國(guó)內(nèi)礦山就能夠正常運(yùn)行。

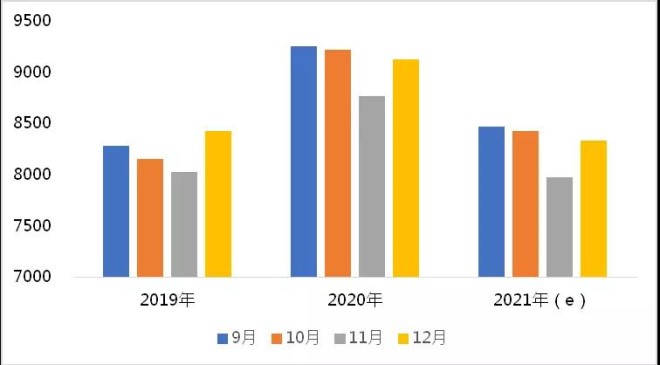

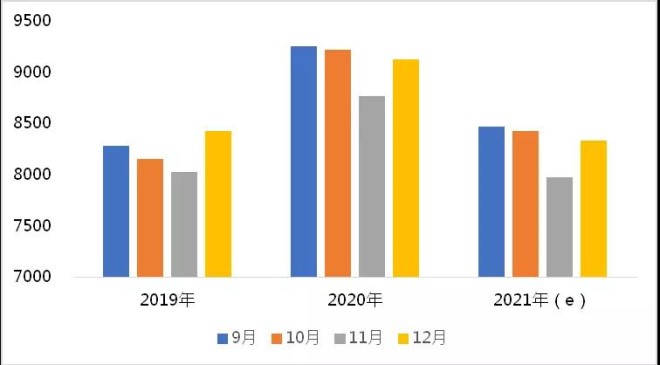

從產(chǎn)量歷史趨勢(shì)來(lái)看,我們將今年下半年的粗鋼產(chǎn)量與2020年以及2019年進(jìn)行對(duì)比,并假設(shè)2021年的9月、10月、11月和12月份粗鋼同比下降幅度相同。從圖中可以看出,2021年后4個(gè)月粗鋼產(chǎn)量與2019年產(chǎn)量相當(dāng),但均大幅低于2020年后4個(gè)月的粗鋼產(chǎn)量。

圖3 2019年、2020年以及2021年9-12月份粗鋼產(chǎn)量(e-預(yù)測(cè))

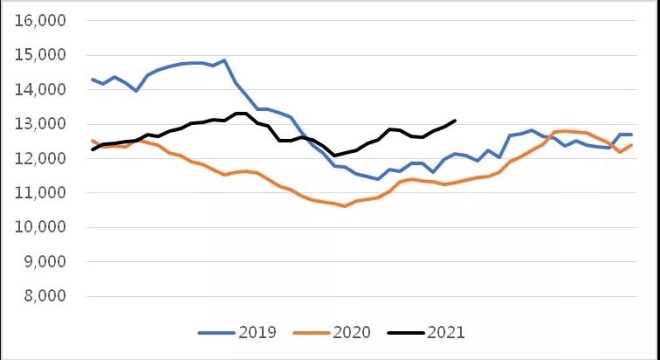

圖4 鐵礦石港口庫(kù)存變化

圖5 2019年以來(lái)進(jìn)口鐵礦石價(jià)格走勢(shì)(美元/噸)

從庫(kù)存來(lái)看,目前進(jìn)口鐵礦石庫(kù)存高于2019年同期,也遠(yuǎn)高于2020年同期的庫(kù)存值,且鐵礦石壓港船只超過(guò)200條,隱性庫(kù)存或超3000萬(wàn)噸。從2019年后4個(gè)月的鐵礦石價(jià)格數(shù)據(jù)走勢(shì)來(lái)看,鐵礦石價(jià)格約在78美元/噸~100美元/噸,且?guī)齑嫦鄬?duì)保持平穩(wěn),基本維持在1.2億噸~1.3億噸。與2019年相比,當(dāng)前進(jìn)口鐵礦石庫(kù)存處于高位,在嚴(yán)格限產(chǎn)下,粗鋼產(chǎn)量將低于或與2019年后幾個(gè)月接近,對(duì)鐵礦石需求與2019年同期相比也將有所下降。

此外,金融資本的過(guò)度炒作也會(huì)對(duì)鐵礦石短期價(jià)格走勢(shì)造成一定的影響。不過(guò),隨著中央對(duì)25家金融單位第八輪巡視工作的開(kāi)展,國(guó)家相關(guān)機(jī)構(gòu)加強(qiáng)了對(duì)金融資本炒作大宗商品的監(jiān)管和打擊力度。日前,銀保監(jiān)會(huì)印發(fā)《關(guān)于服務(wù)煤電行業(yè)正常生產(chǎn)和商品市場(chǎng)有序流通保障經(jīng)濟(jì)平穩(wěn)運(yùn)行有關(guān)事項(xiàng)的通知》(以下簡(jiǎn)稱《通知》)?!锻ㄖ访鞔_指出,嚴(yán)禁利用銀行保險(xiǎn)資金違規(guī)參與煤炭、鋼鐵、有色金屬等大宗商品投機(jī)炒作。銀保監(jiān)會(huì)將保持監(jiān)管高壓態(tài)勢(shì),嚴(yán)查銀行保險(xiǎn)資金被挪用于投機(jī)炒作、囤積居奇、哄抬價(jià)格等違法違規(guī)行為。第四季度,在強(qiáng)監(jiān)管下,相關(guān)金融資本參與投機(jī)炒作抬高進(jìn)口鐵礦石價(jià)格的機(jī)會(huì)也大大降低。

綜合來(lái)看,第四季度進(jìn)口鐵礦石價(jià)格不具備進(jìn)一步上漲的基礎(chǔ),甚至有較大機(jī)會(huì)回調(diào)。