實(shí)現(xiàn)碳達(dá)峰、碳中和(簡(jiǎn)稱“雙碳”)目標(biāo)是我國(guó)做出的重大戰(zhàn)略決策,黨中央、國(guó)務(wù)院高度重視鋼鐵行業(yè)“雙碳”工作。電爐短流程煉鋼具有投資省、建設(shè)周期短、生產(chǎn)組織靈活、環(huán)保減排和節(jié)能降碳效果明顯等優(yōu)勢(shì)。目前,行業(yè)的認(rèn)識(shí)逐漸清晰,認(rèn)為發(fā)展短流程煉鋼是實(shí)現(xiàn)低碳綠色發(fā)展的必然趨勢(shì),鋼鐵行業(yè)在實(shí)現(xiàn)“雙碳”目標(biāo)過程中,高爐-轉(zhuǎn)爐和電爐在上下半場(chǎng)的角色和降碳貢獻(xiàn)不同,上半場(chǎng)碳排放總量降低重點(diǎn)要依靠長(zhǎng)流程,下半場(chǎng)碳中和這場(chǎng)大劇還得靠短流程來“收?qǐng)觥?。在碳減排逐漸成為世界鋼鐵發(fā)展主要驅(qū)動(dòng)因素的背景下,“綠色鋼鐵革命”正在將世界鋼鐵技術(shù)創(chuàng)新和產(chǎn)業(yè)變革的演進(jìn)趨勢(shì)推向新的高度。近日,中央全面深化改革委員會(huì)第二次會(huì)議審議通過了《關(guān)于推動(dòng)能耗雙控逐步轉(zhuǎn)向碳排放雙控的意見》,要求統(tǒng)籌做好發(fā)展和減排的關(guān)系。我國(guó)鋼鐵工業(yè)不僅面臨著自身低碳發(fā)展的重大難題,更面臨著國(guó)內(nèi)外下游用戶對(duì)鋼鐵產(chǎn)品碳足跡、綠色低碳工藝持續(xù)增長(zhǎng)的高度關(guān)注以及對(duì)低碳排放鋼的迫切需求。

為全面評(píng)估我國(guó)電爐短流程煉鋼發(fā)展現(xiàn)狀和存在的問題,分析發(fā)展趨勢(shì)、方向和路徑,中國(guó)鋼鐵工業(yè)協(xié)會(huì)組織行業(yè)力量開展了專題研究,并按照“努力將會(huì)員企業(yè)的訴求轉(zhuǎn)化為行業(yè)專業(yè)意見,將行業(yè)專業(yè)意見轉(zhuǎn)化為政府的政策選項(xiàng)”的要求,為推進(jìn)我國(guó)電爐短流程煉鋼綠色低碳和高質(zhì)量發(fā)展提出有關(guān)政策建議。

本報(bào)告分上、中、下篇在《中國(guó)冶金報(bào)》連續(xù)刊登,以供讀者參考。其中,上篇主要論述國(guó)內(nèi)外電爐短流程煉鋼發(fā)展的現(xiàn)狀趨勢(shì)、政策環(huán)境以及競(jìng)爭(zhēng)力狀況。

一、國(guó)內(nèi)外電爐短流程煉鋼現(xiàn)狀及趨勢(shì)

?。ㄒ唬┤蚝臀覈?guó)鋼鐵發(fā)展及需求預(yù)測(cè)

進(jìn)入21世紀(jì)以來,全球鋼鐵行業(yè)呈現(xiàn)波動(dòng)上漲的迅猛發(fā)展態(tài)勢(shì)。未來,印度、東南亞、非洲等“一帶一路”沿線國(guó)家和地區(qū)經(jīng)濟(jì)發(fā)展?jié)摿^大,或?qū)⒊蔀槭澜玟撹F消費(fèi)增長(zhǎng)的主要驅(qū)動(dòng)力。雖然世界不同國(guó)家對(duì)鋼鐵工業(yè)發(fā)展實(shí)施差異性較大的產(chǎn)業(yè)政策,但鋼鐵作為支柱產(chǎn)業(yè)的地位沒有改變,世界鋼鐵生產(chǎn)消費(fèi)中心由發(fā)達(dá)國(guó)家向發(fā)展中國(guó)家轉(zhuǎn)移的趨勢(shì)沒有改變。經(jīng)研究預(yù)測(cè),2025年世界鋼材需求量約為19億噸,2030年約為20億噸。我國(guó)擁有世界上最大的內(nèi)需市場(chǎng)和最完整的產(chǎn)業(yè)體系,預(yù)計(jì)“十四五”中后期國(guó)內(nèi)鋼材需求仍將維持高位,未來總體將呈現(xiàn)下降趨勢(shì)。

(二)世界電爐短流程煉鋼的發(fā)展概況

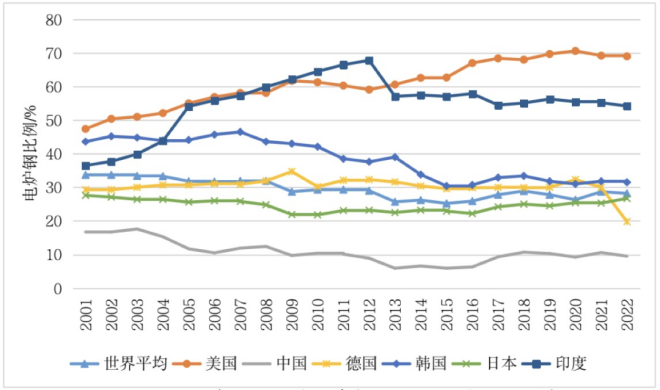

19世紀(jì)80年代常用的電爐已有雛形,歐洲在20世紀(jì)90年代興起了電爐短流程煉鋼發(fā)展的高潮,世界電爐鋼產(chǎn)量占比在2000年達(dá)到35%左右的峰值水平,此后總體呈下降趨勢(shì),在25%~30%區(qū)間內(nèi)波動(dòng),2022年為28.2%。美國(guó)作為發(fā)展電爐短流程煉鋼的典型代表,電爐鋼產(chǎn)量占比達(dá)到69%,產(chǎn)品大部分為棒線材和型材,板材占比只有約25%;美國(guó)近年來正在大舉投資電爐煉鋼項(xiàng)目,預(yù)計(jì)2024年底煉鋼產(chǎn)能將增加1070萬噸,其中主要為電爐產(chǎn)能。歐洲、土耳其等地也將電爐短流程煉鋼作為發(fā)展重點(diǎn),日本正致力于研究大容積電爐冶煉高品質(zhì)鋼。據(jù)世界鋼鐵協(xié)會(huì)數(shù)據(jù),2022年全球平均電爐鋼產(chǎn)量占比為28.2%,美國(guó)、印度、韓國(guó)、日本、德國(guó)等主要產(chǎn)鋼國(guó)分別為69.0%、54.2%、31.5%、26.7%、19.8%。據(jù)不完全統(tǒng)計(jì),2020年—2022年3年中,國(guó)外已新建投產(chǎn)電爐40座,總產(chǎn)能約3900萬噸(見圖1)。

圖1 2001—2022年世界主要產(chǎn)鋼國(guó)電爐鋼產(chǎn)量占比的變化

?。ㄈ┪覈?guó)電爐短流程煉鋼的總體情況

我國(guó)電爐短流程煉鋼真正意義上是從20世紀(jì)90年代開始發(fā)展,1993年電爐鋼產(chǎn)量占比曾達(dá)到最高值23%左右。進(jìn)入21世紀(jì)以來,電爐鋼比例總體震蕩下行,近幾年維持在10%左右。2017年是我國(guó)電爐短流程煉鋼發(fā)展的重要分水嶺,國(guó)家取締“地條鋼”,電爐煉鋼得到較快發(fā)展,實(shí)現(xiàn)了快速高效低成本生產(chǎn),部分全廢鋼電爐企業(yè)普鋼冶煉周期由原來的平均50分鐘縮短至35分鐘,噸鋼電極消耗由平均2千克降至1千克以下,金屬收得率由89%提高到92%~95%,部分技術(shù)指標(biāo)已進(jìn)入國(guó)際先進(jìn)行列。

根據(jù)鋼協(xié)組織的裝備調(diào)研情況,截至2022年底,全國(guó)具有電爐冶煉能力的鋼鐵企業(yè)約220家,電爐數(shù)量約370座,電爐鋼總產(chǎn)能約1.9億噸。電爐鋼產(chǎn)能主要分布在華東、中南地區(qū),占比分別為34%、33%。廣東、江蘇、廣西、四川、福建、湖北的電爐鋼產(chǎn)能規(guī)模居前6位,合計(jì)產(chǎn)能約占全國(guó)電爐鋼總產(chǎn)能的54%。

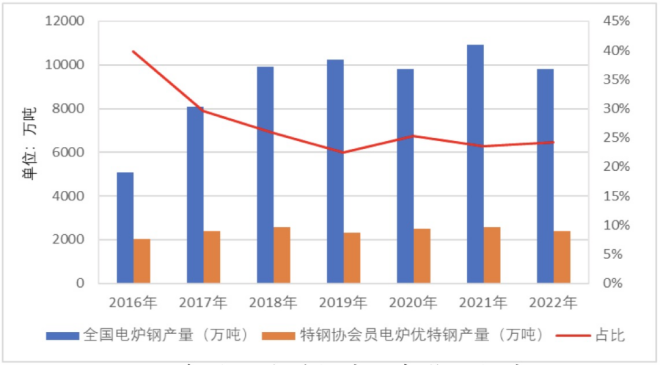

產(chǎn)品結(jié)構(gòu)中,鋼筋產(chǎn)能占比40.3%,線材產(chǎn)能占比20.2%,帶鋼產(chǎn)能占比14.4%,棒材產(chǎn)能占比13.8%。按鋼種分,優(yōu)特鋼占我國(guó)電爐鋼的25%左右(見圖2)。此外,根據(jù)各地鋼鐵產(chǎn)能置換公示公告,2021年—2022年底全國(guó)擬建電爐產(chǎn)能中,優(yōu)特鋼產(chǎn)能占比18%,普鋼產(chǎn)能占比80%以上。

圖2 近年我國(guó)電爐鋼產(chǎn)量與優(yōu)特鋼產(chǎn)量

二、國(guó)內(nèi)外鋼鐵行業(yè)低碳綠色發(fā)展政策

?。ㄒ唬﹪?guó)外低碳趨勢(shì)及綠色鋼鐵政策

世界銀行《碳定價(jià)發(fā)展現(xiàn)狀與未來趨勢(shì)》2022年度報(bào)告顯示,采用碳定價(jià)的國(guó)家在增加,但碳定價(jià)在全球的覆蓋率仍然較低,2021年直接碳定價(jià)升至歷史高點(diǎn),高達(dá)80歐元/噸。隨著歐盟碳邊境調(diào)節(jié)機(jī)制(CBAM)取得新進(jìn)展,跨境碳定價(jià)機(jī)制受到廣泛關(guān)注。此前歐盟確定了削減歐盟企業(yè)免費(fèi)碳配額的時(shí)間表,從2026年開始削減,其中2026年取消免費(fèi)碳配額百分比為2.5%、2027年為5%、2028年為10%、2029年為22.5%、2030年為48.5%,直至2034年實(shí)現(xiàn)全部取消。按此原則,在剛開始的幾年,中國(guó)鋼鐵產(chǎn)品基本能滿足對(duì)應(yīng)的低碳要求,但從2030年開始,該政策的影響將明顯增大。此外,值得警惕的是,更深遠(yuǎn)的影響來自于未來其他國(guó)家或地區(qū)及其他行業(yè)對(duì)歐盟“碳關(guān)稅”做法的效仿,盡管中國(guó)鋼鐵產(chǎn)品直接出口量不大,但未來如果通過終端產(chǎn)品向供應(yīng)鏈驅(qū)動(dòng)傳導(dǎo),會(huì)對(duì)我國(guó)鋼材間接出口產(chǎn)生非常大的影響。據(jù)相關(guān)信息,為有效應(yīng)對(duì)氣候變化,各國(guó)均積極提出應(yīng)對(duì)氣候變化目標(biāo)。截至2022年底,共有138個(gè)國(guó)家政府提出了“零碳”或碳中和氣候目標(biāo);全球凈零排放承諾覆蓋了83%的排放、91%的GDP和80%的人口;全球前10大經(jīng)濟(jì)體均已承諾碳中和;全球前10大煤電國(guó)家也均以不同性質(zhì)承諾碳中和;全球前10大主要鋼鐵生產(chǎn)國(guó)家(地區(qū))中,除伊朗外其余9個(gè)所在國(guó)及地區(qū)均已做出碳中和承諾。歐洲、美國(guó)、日本、韓國(guó)紛紛在鋼鐵低碳領(lǐng)域采取行動(dòng),給予政策、資金、項(xiàng)目等多種方式支持。

(二)國(guó)內(nèi)電爐短流程煉鋼產(chǎn)業(yè)政策

“十二五”以來,國(guó)家有關(guān)部委相繼印發(fā)了《鋼鐵工業(yè)“十二五”發(fā)展規(guī)劃》《鋼鐵工業(yè)調(diào)整升級(jí)規(guī)劃(2016-2020年)》《關(guān)于促進(jìn)鋼鐵工業(yè)高質(zhì)量發(fā)展的指導(dǎo)意見》《“十四五”原材料工業(yè)發(fā)展規(guī)劃》《冶金、建材重點(diǎn)行業(yè)嚴(yán)格能效約束推動(dòng)節(jié)能降碳行動(dòng)方案(2021-2025年)》《“十四五”工業(yè)綠色發(fā)展規(guī)劃》《鋼鐵行業(yè)穩(wěn)增長(zhǎng)工作方案》等文件,積極引導(dǎo)電爐短流程煉鋼有序發(fā)展。據(jù)不完全統(tǒng)計(jì),截至2023年6月底,已有26個(gè)省份相繼發(fā)布了碳達(dá)峰實(shí)施方案,均普遍支持和鼓勵(lì)發(fā)展電爐煉鋼,提高短流程產(chǎn)量占比,以此作為重要抓手推進(jìn)節(jié)能降碳工作。

?。ㄈ〦PD在電爐領(lǐng)域進(jìn)展及下一步工作

鋼鐵行業(yè)EPD(環(huán)境產(chǎn)品聲明)平臺(tái)已經(jīng)建成,目前公示的短流程電爐產(chǎn)品多為不銹鋼。2023年1月11日,萬泰特鋼熱軋帶肋鋼筋EPD在鋼協(xié)鋼鐵行業(yè)EPD平臺(tái)上正式發(fā)布,成為我國(guó)第一個(gè)發(fā)布EPD報(bào)告的電爐短流程鋼廠。隨著歐洲碳邊境調(diào)節(jié)機(jī)制實(shí)施腳步越來越近,為使國(guó)內(nèi)電爐鋼產(chǎn)品能順利參與國(guó)際貿(mào)易,破除因碳排放問題構(gòu)筑的貿(mào)易壁壘,一方面要在國(guó)內(nèi)迅速普及短流程煉鋼的EPD認(rèn)證工作,另一方面要推動(dòng)我國(guó)EPD平臺(tái)與國(guó)外相同平臺(tái)的數(shù)據(jù)互認(rèn)工作。

三、國(guó)內(nèi)外電爐短流程煉鋼競(jìng)爭(zhēng)力分析

?。ㄒ唬﹪?guó)外鋼鐵短流程成本競(jìng)爭(zhēng)優(yōu)勢(shì)分析

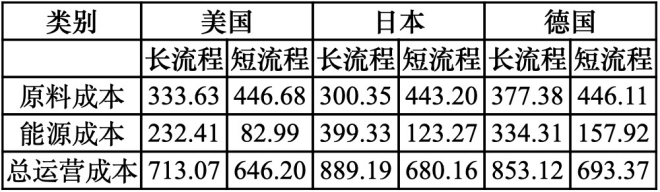

我國(guó)與美國(guó)、日本、德國(guó)等國(guó)家在長(zhǎng)、短流程成本構(gòu)成方面存在顯著差異。美國(guó)、日本、德國(guó)等發(fā)達(dá)國(guó)家短流程企業(yè)的平均運(yùn)營(yíng)成本較長(zhǎng)流程企業(yè)低10%~25%,國(guó)外短流程企業(yè)原料成本占其總運(yùn)營(yíng)成本的64%~69%,其中廢鋼費(fèi)用占比50%~53%。主要原因是鋼鐵蓄積量大、廢鋼資源豐富、廢鋼回收體系成熟健全、電爐工藝裝備先進(jìn)、擁有能源資源稟賦優(yōu)勢(shì)等。同口徑下對(duì)比,我國(guó)短流程企業(yè)生產(chǎn)成本較長(zhǎng)流程企業(yè)高30%左右;從各項(xiàng)成本占比看,我國(guó)短流程企業(yè)原料成本占總運(yùn)營(yíng)成本的87%,其中廢鋼占68%。根據(jù)相關(guān)研究數(shù)據(jù),通過對(duì)比2021年美國(guó)、日本、德國(guó)等國(guó)的主要鋼鐵企業(yè)運(yùn)營(yíng)成本,發(fā)現(xiàn)同一國(guó)家即使流程和產(chǎn)品結(jié)構(gòu)類似,不同企業(yè)的運(yùn)營(yíng)成本仍存在較大差異(見表1)。

表1 全球典型國(guó)家鋼鐵企業(yè)流程結(jié)構(gòu)成本分析(單位:美元/噸)

(二)國(guó)內(nèi)鋼鐵長(zhǎng)、短流程成本結(jié)構(gòu)對(duì)比分析

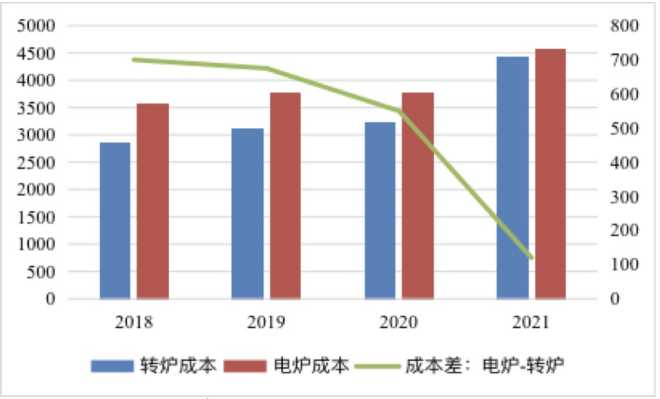

影響電爐短流程煉鋼成本競(jìng)爭(zhēng)力的主要因素為原料和能源價(jià)格。根據(jù)企業(yè)調(diào)研數(shù)據(jù),當(dāng)鐵水成本價(jià)格和廢鋼采購價(jià)格相當(dāng)時(shí),生產(chǎn)普碳鋼的長(zhǎng)流程企業(yè)噸鋼成本通常較全廢鋼電爐短流程企業(yè)的噸鋼成本低200元~300元。據(jù)Mysteel研究報(bào)告,短流程電爐企業(yè)與長(zhǎng)流程轉(zhuǎn)爐企業(yè)的噸鋼成本差距逐步縮小,從2018年—2019年的600元~700元水平下降到2021年的100元~200元(見圖3)。隨著鐵水成本、廢鋼價(jià)格、鋼材價(jià)格的變化,長(zhǎng)短流程的成本差將在一定范圍內(nèi)波動(dòng)。

圖3 短流程與長(zhǎng)流程成本對(duì)比(元/噸)

電爐短流程的加工成本相對(duì)固定,而廢鋼成本占噸鋼成本的比例通常會(huì)在80%左右,當(dāng)廢鋼成本較鐵水成本低300元/噸以上時(shí),電爐鋼企業(yè)就有一定的競(jìng)爭(zhēng)力。全廢鋼電爐短流程企業(yè),尤其是以螺紋鋼為主的生產(chǎn)企業(yè),普遍將“螺廢差”作為企業(yè)盈虧和市場(chǎng)形勢(shì)的晴雨表。一般而言,當(dāng)“螺廢差”不低于1000元/噸時(shí),電爐鋼企業(yè)生產(chǎn)建筑鋼材可以基本實(shí)現(xiàn)盈虧平衡。

?。ㄈ┪覈?guó)電爐短流程煉鋼未來競(jìng)爭(zhēng)潛力分析

基于煉鋼成本結(jié)構(gòu)分析,影響我國(guó)電爐短流程煉鋼競(jìng)爭(zhēng)潛力的主要因素有含鐵原料、用電成本、環(huán)保成本以及電極價(jià)格等4個(gè)主要方面。此外,電爐裝備投資、冶煉技術(shù)和全流程操作能力等因素同樣不容忽視。未來,碳排放權(quán)交易與碳稅兩種政策工具可能會(huì)并行應(yīng)用、協(xié)調(diào)配合。根據(jù)有關(guān)測(cè)算,啟動(dòng)碳排放權(quán)交易或征收碳稅后,當(dāng)碳定價(jià)達(dá)到平衡點(diǎn)250元/噸CO?(以長(zhǎng)、短流程成本差價(jià)400元/噸鋼測(cè)算)時(shí),全廢鋼電爐生產(chǎn)螺紋鋼將具有成本競(jìng)爭(zhēng)力。隨著國(guó)家在產(chǎn)能置換、環(huán)保、土地等方面對(duì)低碳發(fā)展的政策傾斜,電力等支撐條件逐步完善,碳排放權(quán)約束作用增強(qiáng),以及電爐短流程冶煉技術(shù)發(fā)展,我國(guó)電爐鋼比例將逐步回升,特別是環(huán)境敏感地區(qū)、鐵礦資源不足地區(qū)和城市及城市周邊鋼廠改造升級(jí)中新建電爐將成為最優(yōu)先的選項(xiàng),電爐煉鋼的成本優(yōu)勢(shì)也將不斷凸顯,我國(guó)電爐鋼比例將持續(xù)提高。