程鵬

近期宏觀預(yù)期轉(zhuǎn)弱,1月15日市場降息降準(zhǔn)預(yù)期再度落空,終端需求淡季特征明顯,疊加鐵礦石受剛性需求復(fù)蘇不及預(yù)期、短期持續(xù)高供應(yīng)及鋼廠虧損加劇等影響,階段性負(fù)反饋邏輯占上風(fēng),鐵礦石期貨價格自1月3日階段高點1025.5元/噸呈現(xiàn)單邊下跌走勢,1月15日收盤價為933.0元/噸,下跌幅度達9.02%。

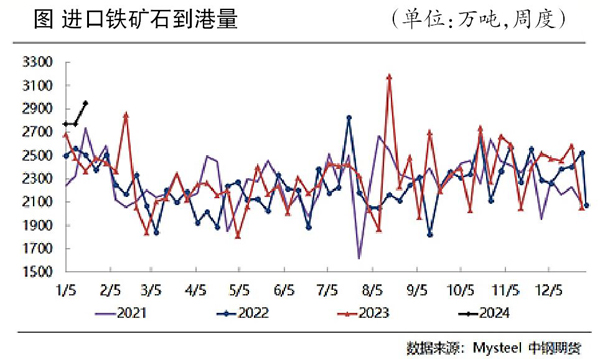

供給方面,短期到港量持續(xù)處于高位,主流礦山發(fā)運數(shù)據(jù)邊際轉(zhuǎn)弱。前期主流礦山年末集中沖量造成的高發(fā)運量近期在到港量上持續(xù)顯現(xiàn)。相關(guān)機構(gòu)調(diào)研數(shù)據(jù)顯示,本期到港量在高基數(shù)的基礎(chǔ)上環(huán)比再度增加,達到2023年8月17日當(dāng)周到港量最高點(3180.9萬噸)以來的次高點,且連續(xù)3周到港量均值遠(yuǎn)高于近3年同期水平。1月8日—14日當(dāng)周,中國45港口到港量為2949.4萬噸,環(huán)比增加178.2萬噸。其中,澳大利亞進口礦到港量為1666.8萬噸,環(huán)比減少260.0萬噸;巴西進口礦到港量環(huán)比增加391.3萬噸至820.7萬噸;非主流礦到港量環(huán)比增加46.9萬噸至461.9萬噸。

分區(qū)域來看,南方和華北區(qū)域到港量下降,其余區(qū)域到港量有不同程度增加。近3周到港量均值為2831.8萬噸,較2021年、2022年和2023年分別增長16.4%、12.3%和12.7%。主流礦山發(fā)運量連續(xù)兩周保持低位,其中澳大利亞力拓、必和必拓發(fā)運量保持相對平穩(wěn),F(xiàn)MG礦山受火車脫軌事故影響,發(fā)運量有所減少。巴西方面率先進入發(fā)運淡季,而目前非主流礦山仍保持高發(fā)運水平,預(yù)計后期國內(nèi)鐵礦石到港量將呈現(xiàn)高位回落趨勢。

需求方面,國內(nèi)需求邊際回升,復(fù)產(chǎn)高爐數(shù)有所增加,但鋼廠利潤下滑嚴(yán)重,影響鋼廠復(fù)產(chǎn)。1月8日—14日,全國247家鋼廠高爐開工率為76.08%,周環(huán)比提高0.45% ,同比提高0.4% ;高爐煉鐵產(chǎn)能利用率為82.56%,周環(huán)比提高0.97%,同比持平;鋼廠盈利面為26.84% ,周環(huán)比縮小3.46% ,同比縮小3.9%。根據(jù)鋼企檢修復(fù)產(chǎn)計劃來看,1月中下旬鋼企以檢修復(fù)產(chǎn)為主,預(yù)計日均鐵水產(chǎn)量將逐步回升,其中華南和華中區(qū)域復(fù)產(chǎn)更為顯著,但基于下游實際需求的淡季表現(xiàn),鋼企生產(chǎn)利潤難有明顯改善,預(yù)計鐵水增量相對有限。

庫存方面,短期高供應(yīng)和需求復(fù)蘇不及預(yù)期共同導(dǎo)致港口鐵礦石庫存持續(xù)累積,鋼廠繼續(xù)補庫使得鋼廠進口礦庫存持續(xù)增加。根據(jù)以往庫存可用天數(shù)來看,后期補庫空間已經(jīng)較小,鑒于當(dāng)前進口鐵礦石到貨水平仍然偏高,而鋼企復(fù)產(chǎn)動力不足,難以帶動鐵礦石剛性需求顯著回升,預(yù)計短期進口鐵礦石總庫存仍有望增加。

筆者認(rèn)為,供給端支撐力度或?qū)⒅鸩郊哟?,到港方面由于壓港量逐步轉(zhuǎn)化為到港量,隨著主流礦山發(fā)運量回落,到港量邊際下降。后期主要風(fēng)險點是主流礦山進入發(fā)運淡季,特別是巴西逐步進入雨季,季節(jié)性因素影響更為顯著。國內(nèi)鋼企生產(chǎn)逐步恢復(fù),鐵礦石基本面邊際改善,疊加基差仍然偏大,鐵礦石價格仍有支撐,預(yù)計短期內(nèi)礦價主要跟隨鋼材價格偏弱運行。中期受供給端收縮、需求端復(fù)蘇預(yù)期較強的影響,礦價將繼續(xù)保持高位震蕩走勢。

《中國冶金報》(2024年01月18日 03版三版)