程鵬

回顧2024年4月份,在國際通脹預期及國內產業(yè)基本面持續(xù)改善的共同作用下,黑色系期貨價格出現(xiàn)集體反彈,市場對終端需求恢復的信心開始增強,短期鋼企利潤恢復,生產積極性增強,帶動鐵礦石需求上升,鐵礦石供需邊際改善。

宏觀層面,4月份國際通脹預期提振商品風險偏好,國內制造業(yè)、出口增長韌性較強,短期產業(yè)現(xiàn)實需求環(huán)比回升,但市場對回升持續(xù)性的預期偏弱。

產業(yè)層面,第1季度以來原材料價格下跌幅度大于鋼材,鋼材即期利潤大幅回升,終端需求恢復程度高于預期,鋼材供需平衡后,市場對鐵礦石需求階段性底部預期偏強。

短期來看,“五一”假期期間,外盤新加坡交易所鐵礦石期貨價格較假期前小幅上漲1.65美元/噸,這主要受國際宏觀影響,美國經濟數據不及預期,市場對美聯(lián)儲降息的預期時間由11月份調整至9月份,市場預期年內降息兩次。國內經濟復蘇預期較強,中共中央政治局會議對存量房做出政策調整,在全國范圍內實施房地產供給側改革,對于鋼材需求的影響為中性偏空。近期黑色系期貨高位滯漲,原材料在假期前的補庫驅動被消化,疊加4月份原材料盤面價格反彈幅度大于鋼材,導致盤面利潤下降至今年初以來的低位,短期鐵礦石估值水平相對偏高。

供應方面,海外礦供給高于歷史同期,國內礦保持高供應,供給端對價格的支撐力度偏小。全年鐵礦石供應處于增加態(tài)勢,第1季度屬于四大礦山的傳統(tǒng)發(fā)運淡季,但澳大利亞、巴西地區(qū)第1季度發(fā)運量遠高于去年同期,澳大利亞受颶風影響出現(xiàn)階段性減量,巴西方面延續(xù)第4季度的高發(fā)運狀態(tài),非主流礦發(fā)運量保持同比增加態(tài)勢。海關總署數據顯示,1月—3月份我國進口鐵礦石31012.5萬噸,同比增加1616.8萬噸。

主流礦方面,第1季度四大礦山產銷量環(huán)比下滑符合季節(jié)性規(guī)律,產銷量同比增長主要得益于淡水河谷、必和必拓礦山的強勁表現(xiàn)。2024年第1季度四大礦山產量合計為2.59億噸,同比增長0.36%;銷量合計為2.55億噸,同比增長1.54%。

非主流礦方面,印度鐵礦石出口增量超預期,伊朗下調鐵礦石出口關稅,烏克蘭鐵礦石供給恢復,南非鐵礦石出口也保持強勢,第1季度非主流礦供應出現(xiàn)超預期增量。

國產礦方面,國產礦供應維持增勢,國產礦產量高于去年同期。調研數據顯示,2024年1月—3月份全國332家鐵礦石企業(yè)鐵精粉產量為6565.3萬噸,同比增加203.4萬噸。第2季度處于國產礦產量季節(jié)性回升周期,生產安全監(jiān)督、行業(yè)政策相對穩(wěn)定,疊加當前鐵礦石現(xiàn)貨價格依然處于國產礦生產成本之上,預計第2季度國產礦環(huán)比、同比均將保持正增長。

綜合來看,5月份鐵礦石供應將呈環(huán)比增加趨勢。其中,主流礦山處于傳統(tǒng)高發(fā)運周期;在伊朗、烏克蘭及印度等國鐵礦石高出口的加持下,非主流礦山供應仍將保持高位;國產礦產量呈季節(jié)性回升態(tài)勢。

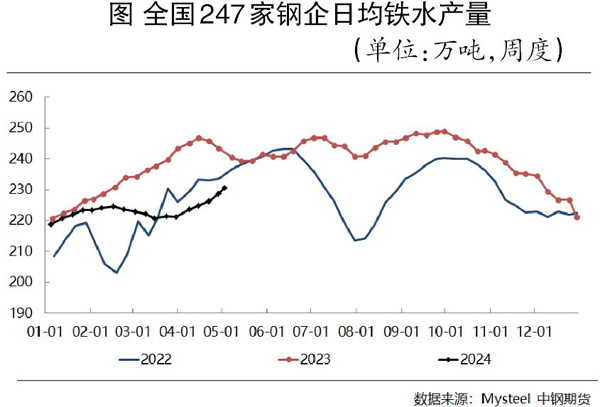

在需求端,需求端將繼續(xù)主導價格走勢,短期內需求仍將保持增加態(tài)勢。鋼企盈利面回升至中位偏高水平,鐵水產量加速回升,鋼企在盈利率好轉的情況下,復產積極性增加,鋼企日耗呈現(xiàn)逐步走高趨勢,國內鐵礦石需求繼續(xù)回升的預期仍然存在。截至4月26日,全國247家鋼企盈利面為50.65%,環(huán)比擴大2.17個百分點,日均鐵水產量環(huán)比回升2.50萬噸至228.72萬噸。數據顯示,2024年1月—3月份,我國生鐵產量為20241.7萬噸,同比減少2.97%。

據相關機構調研,5月份有16座高爐計劃復產,涉及產能約為6.61萬噸/天;有4座高爐計劃檢修,涉及產能約為1.73萬噸/天。若按照目前統(tǒng)計到的停復產計劃生產(樂觀情況),預計5月份日均鐵水產量將恢復至230萬噸~235萬噸水平,疊加目前鋼企利潤大幅好轉且終端需求恢復好于預期,鐵水產量存在回升空間,對價格存在一定支撐作用。

庫存方面,鋼企延續(xù)去年的低庫存結構,鋼企補庫意愿偏弱,港口庫存處于近年高位,港口庫存持續(xù)累積,預計將延續(xù)累庫趨勢。市場對國內需求增量及持續(xù)性均較為悲觀,疊加產能過剩問題愈發(fā)突出,基于庫存管理需求,預計鋼企后期將延續(xù)低庫存管理模式。

截至4月26日,全國鋼企進口鐵礦石庫存總量為9379.93萬噸,同比增加86.64萬噸,較2023年同期基本持平。預計5月份供需兩端均處于回升趨勢,供需變動更多由國內需求主導,港口庫存或先增后減,港存或突破1.5億噸后開始回落。截至4月26日,全國45港鐵礦石庫存為14759.11萬噸,同比增加1872.12萬噸。

綜上所述,5月份國內鐵礦石或呈供需兩旺格局,供給端對價格的支撐力度依舊偏小。供需變動仍由國內需求主導,終端需求恢復速度及鋼企利潤水平決定鐵礦石價格高度。不過,當前鐵礦石需求水平難以匹配高到港量,港口庫存呈現(xiàn)累積狀態(tài),港口庫存或突破1.5億噸后開始回落,高庫存將抑制鐵礦石價格。當前鐵礦石遠月(09)合約基差率相對合理,盤面價格存在一定上行基礎,但上行高度相對有限。

《中國冶金報》(2024年05月09日 03版三版)