趙毅

經(jīng)過(guò)清明節(jié)前的快速殺跌,節(jié)后黑色系期貨板塊企穩(wěn)反彈,螺紋鋼期貨價(jià)格自底部3408元/噸反彈至目前的3705元/噸,累計(jì)最大漲幅為8.7%。市場(chǎng)情緒和鋼材基本面均出現(xiàn)變化,那么未來(lái)鋼材市場(chǎng)如何演繹?

房地產(chǎn)降幅收窄

對(duì)建筑鋼材延續(xù)中性偏空影響

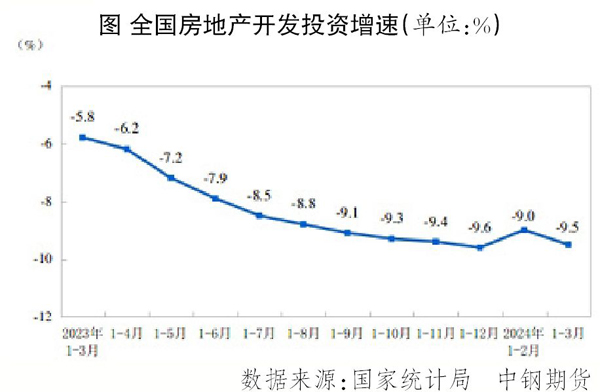

國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,1月—3月份,全國(guó)房地產(chǎn)開(kāi)發(fā)投資為22082億元,同比下降9.5%。其中,住宅投資為16585億元,同比下降10.5%。3月份,全國(guó)房地產(chǎn)開(kāi)發(fā)投資額為1.0萬(wàn)億元,同比下降10.1%。

1月—3月份,房地產(chǎn)開(kāi)發(fā)企業(yè)房屋施工面積為678501萬(wàn)平方米,同比下降11.1%(其中住宅施工面積為474580萬(wàn)平方米,同比下降11.7%);房屋新開(kāi)工面積為17283萬(wàn)平方米,同比下降27.8%(其中住宅新開(kāi)工面積為12534萬(wàn)平方米,同比下降28.7%);房屋竣工面積15259萬(wàn)平方米,同比下降20.7%(其中住宅竣工面積為11148萬(wàn)平方米,同比下降21.9%)。

1月—3月份,新建商品房銷售面積為22668萬(wàn)平方米,同比下降19.4%(其中住宅銷售面積同比下降23.4%);新建商品房銷售額為21355億元,同比下降27.6%(其中住宅銷售額同比下降30.7%)。3月末,商品房待售面積為74833萬(wàn)平方米,同比增長(zhǎng)15.6%(其中住宅待售面積同比增長(zhǎng)23.9%)。1月—3月份,房地產(chǎn)開(kāi)發(fā)企業(yè)到位資金為25689億元,同比下降26.0%。

2024年第1季度,房地產(chǎn)開(kāi)發(fā)和銷售數(shù)據(jù)同比降幅較大,這主要與去年高基數(shù)有關(guān),比如今年3月份銷售面積小于去年同期,但絕對(duì)值高于去年下半年各月。筆者注意到,今年第1季度以來(lái)出臺(tái)的房地產(chǎn)政策較多,且涵蓋了上下游端,包括“白名單”落地、放松限購(gòu)、降低公積金貸款利率、住房以舊換新及進(jìn)一步推動(dòng)“保交付”等。從1月—3月份的數(shù)據(jù)來(lái)看,房地產(chǎn)企業(yè)貸款、新建商品房銷售面積和銷售額等數(shù)據(jù)較1月—2月份數(shù)據(jù)的降幅都有所收窄,也說(shuō)明穩(wěn)房地產(chǎn)市場(chǎng)的效果有所顯現(xiàn)。

從大時(shí)間周期來(lái)看,房地產(chǎn)市場(chǎng)在經(jīng)過(guò)20年的高速發(fā)展后進(jìn)入新的發(fā)展周期。如果以出生率和人口結(jié)構(gòu)考量,那么房地產(chǎn)行業(yè)將在較長(zhǎng)時(shí)間呈去化或降溫發(fā)展。如果從城鎮(zhèn)化率看,2023年的常住人口城鎮(zhèn)化率為66.2%,但戶籍人口城鎮(zhèn)化率不及50%,且存量房以中小戶型為主,未來(lái)的城鎮(zhèn)化率提升和改善型需求都是繼續(xù)支撐房地產(chǎn)發(fā)展的基礎(chǔ)。因此,筆者認(rèn)為房地產(chǎn)市場(chǎng)在大周期上將延續(xù)降溫趨勢(shì),在政策和剛需承托下,將平穩(wěn)去化,對(duì)建筑鋼材的影響延續(xù)中性偏空的態(tài)勢(shì)。

總庫(kù)存低于過(guò)去4年同期水平

對(duì)鋼價(jià)有推動(dòng)作用

統(tǒng)計(jì)數(shù)據(jù)顯示,截至4月18日當(dāng)周(4月12日—18日,下同),螺紋鋼總庫(kù)存為1014.79萬(wàn)噸,周環(huán)比下降63.71萬(wàn)噸,同比下降25.56萬(wàn)噸。其中,社會(huì)庫(kù)存下降41.53萬(wàn)噸,鋼企庫(kù)存下降22.18萬(wàn)噸。今年螺紋鋼庫(kù)存累積到高點(diǎn)的時(shí)間較往年同期延后兩周,但自開(kāi)啟去庫(kù)存周期以來(lái),去庫(kù)存速度較快,周環(huán)比有60萬(wàn)噸~70萬(wàn)噸的去庫(kù)存量,目前的總庫(kù)存已經(jīng)低于過(guò)去4年的同期水平。這說(shuō)明盡管下游啟動(dòng)慢,但隨著復(fù)產(chǎn)復(fù)工,需求端對(duì)鋼價(jià)形成積極影響,且鋼企去庫(kù)存較快也反映出真實(shí)需求的上升。

筆者認(rèn)為,今年螺紋鋼累庫(kù)正常,后續(xù)去庫(kù)存速度較快,是4月份以來(lái)推動(dòng)鋼價(jià)反彈的主要原因之一。建議重點(diǎn)關(guān)注去庫(kù)存速度,若去庫(kù)存速度能保持,鋼價(jià)仍有上行空間。

螺紋鋼產(chǎn)量自低位反彈

對(duì)鋼價(jià)壓力有限

數(shù)據(jù)統(tǒng)計(jì),截至4月18日當(dāng)周,螺紋鋼總產(chǎn)量為217.87萬(wàn)噸,周環(huán)比上升7.92萬(wàn)噸,同比下降76.39萬(wàn)噸。其中,長(zhǎng)流程鋼企產(chǎn)量為191.71萬(wàn)噸,周環(huán)比上升8.8萬(wàn)噸,同比下降67.07萬(wàn)噸;短流程鋼企產(chǎn)量為26.16萬(wàn)噸,周環(huán)比下降0.88萬(wàn)噸,同比下降9.32萬(wàn)噸。筆者注意到,上周(4月15日—19日)螺紋鋼產(chǎn)量出現(xiàn)較大上升,這與鋼企利潤(rùn)回升有關(guān),上周鋼企盈利面為48.48%,環(huán)比擴(kuò)大10.38個(gè)百分點(diǎn),同比擴(kuò)大6.06個(gè)百分點(diǎn),這已經(jīng)是鋼企盈利面連續(xù)第5周擴(kuò)大。盡管如此,螺紋鋼產(chǎn)量仍大幅低于往年,不僅低于往年同期,也低于過(guò)去4年的最低點(diǎn)。3月1日—4月18日,螺紋鋼周產(chǎn)量的累計(jì)增幅也僅有7.58萬(wàn)噸。

筆者認(rèn)為,隨著鋼企利潤(rùn)回升和市場(chǎng)氛圍回暖,螺紋鋼產(chǎn)量仍有上升空間,但由于去庫(kù)存情況較好,市場(chǎng)是能夠承接現(xiàn)有產(chǎn)量升幅的。

4月份以來(lái)螺紋鋼基本面出現(xiàn)一定變化,一是宏觀環(huán)境改善,美國(guó)經(jīng)濟(jì)數(shù)據(jù)超預(yù)期和國(guó)內(nèi)穩(wěn)經(jīng)濟(jì)政策頻出,在有色金屬價(jià)格上漲的大背景下,市場(chǎng)整體氛圍偏暖;二是螺紋鋼保持了較好的去庫(kù)存速度,持續(xù)且較快的去庫(kù)存說(shuō)明下游需求雖晚但到,且以目前的情況看,去庫(kù)存或?qū)⒀永m(xù);三是在鋼企利潤(rùn)回升的情況下,螺紋鋼產(chǎn)量出現(xiàn)上升,但今年螺紋鋼產(chǎn)量顯著低于往年,市場(chǎng)對(duì)螺紋鋼產(chǎn)量上升是有容忍度的,只是1月—3月份的房地產(chǎn)數(shù)據(jù)依然偏差,在更長(zhǎng)周期內(nèi)對(duì)鋼價(jià)形成壓力。綜合來(lái)看,筆者認(rèn)為鋼價(jià)后續(xù)以震蕩反彈為主。

《中國(guó)冶金報(bào)》(2024年04月26日 03版三版)