11月份鋼材市場弱勢運行,行業(yè)利潤連續(xù)虧損,噸鋼利潤一降再降。從價格長期走勢看,我國鋼材市場基本已呈“熊市”格局。11月份我國主要煉鋼原料鐵礦石和焦炭價格卻呈上升態(tài)勢,尤其是鐵礦石逆勢大幅上揚近30%,推高鐵水成本,擠壓鋼企利潤??上驳氖?,我國鋼鐵粗鋼表觀消費量依然維持絕對高位,國內(nèi)大循環(huán)成為支撐中國鋼鐵工業(yè)未來高質(zhì)量發(fā)展的重要力量。

11月份鋼市基本呈“熊市”格局弱勢運行

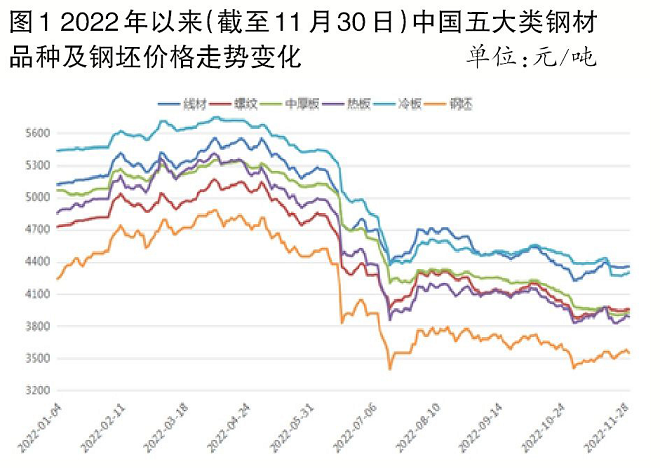

11月份,受下游消費市場疲弱的影響,鋼材價格弱勢運行,價格在階段性底部小幅震蕩趨平。其中,螺紋鋼(HRB400E,直徑20毫米)、高線(直徑6.5毫米)價格波動幅度在150元/噸以內(nèi),中厚板、熱板、冷板波動幅度在80元/噸以內(nèi),市場整體表現(xiàn)冷清。

從11月份中國五大類鋼材品種的平均價格走勢上看(見圖1),螺紋鋼(HRB400E,直徑20毫米)均價為3932元/噸,較2021年均價下降22.3%;高線(直徑6.5毫米)均價為4328元/噸,較2021年均價下降20.0%;中厚板(普碳,20毫米)均價為3943元/噸,較2021年均價下降27.2%;熱板(3.0毫米)均價為3887元/噸,較2021年均價下降28.2%;冷板(1.0毫米)均價為4356元/噸,較2021年均價下降27.8%。綜合來看,2022年11月份五大類鋼材均價較2021年均價下降25.1%。

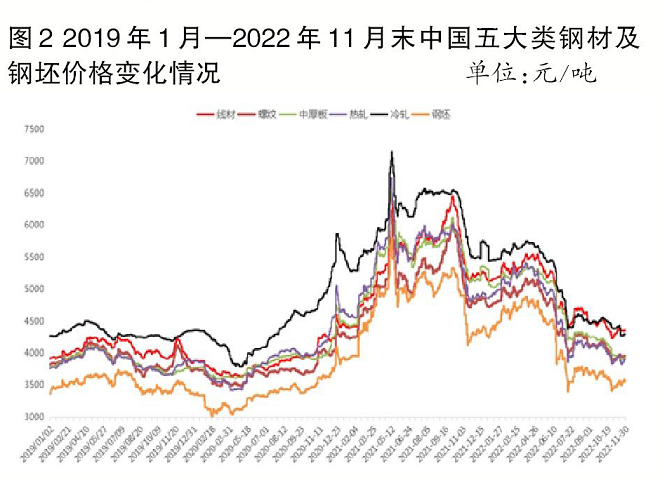

從五大類鋼材和鋼坯的長期價格走勢上看(見圖2),目前五大類鋼材價格已經(jīng)回落至2020年以前的水平,這也意味著2020年以來因新冠肺炎疫情放水資金帶動的一輪“牛市”行情的結(jié)束。

11月份,除高線(直徑6.5毫米)外,其他大類鋼材月均價格已經(jīng)跌破2016年以來長期價格的50分位線。其中,扁平材中的冷軋類鋼材價格下跌幅度最大,低于50分位線265元/噸,其他扁平材中的熱軋、中厚板價格分別低于50分位線194元/噸、116元/噸,而長材類中的螺紋鋼、線材價格則分別低于50分位線22元/噸、高于50分位線173元/噸。整體看,五大類鋼材平均價格較自2016年以來的鋼材價格50分位線低85元/噸,這表明因國內(nèi)下游消費市場疲軟,我國鋼材市場目前已經(jīng)進入了“熊市”行情。

鋼鐵行業(yè)累計噸鋼利潤一降再降

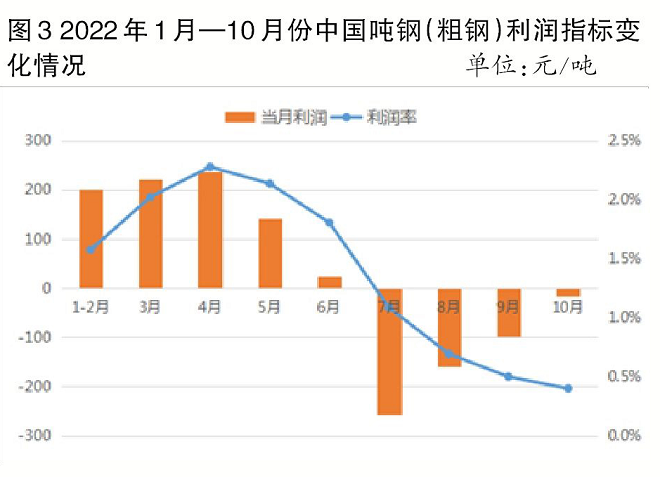

根據(jù)國家統(tǒng)計局數(shù)據(jù)(見圖3),2022年1月—10月份,我國黑色金屬冶煉和壓延加工業(yè)共實現(xiàn)營業(yè)收入73045.5億元、行業(yè)利潤296.8億元,累計利潤值較1月—9月份累計利潤水平下降了16.2億元,說明10月份的黑色金屬冶煉和壓延加工業(yè)整體仍處于虧損狀態(tài)。2022年下半年以來,中國黑色金屬冶煉和壓延加工業(yè)已經(jīng)連續(xù)4個月虧損。經(jīng)國家統(tǒng)計局數(shù)字計算,1月—10月份我國黑色金屬冶煉和壓延加工業(yè)累計利潤率僅為0.4%,利潤水平較2021年同期下降92.7%。

從噸鋼利潤上看,根據(jù)國家統(tǒng)計局公布的1月—10月份我國累計粗鋼產(chǎn)量86057萬噸計算,我國鋼鐵行業(yè)當期累計噸鋼利潤已經(jīng)下降至34元/噸(見圖4)。

另據(jù)市場統(tǒng)計,11月份,我國鋼坯與螺紋鋼之間的價差由10月份的460元/噸下降至420元/噸,而10月份我國鋼鐵行業(yè)當月凈利潤為-16.2億元,由此預計11月份凈利潤或較10月份繼續(xù)下降30億元左右。也即是說,1月—11月份,我國鋼鐵行業(yè)累計利潤或再度下滑至260億元左右,即便12月鋼市呈現(xiàn)好轉(zhuǎn),2022年利潤也不會超過300億元,只相當于2015年低谷時的一半左右。從這一點上看,中國鋼鐵行業(yè)已從2022年下半年起,逐步陷入了“熊市”泥沼。

2022年粗鋼表觀消費量或與2021年持平

根據(jù)國家統(tǒng)計局公布的產(chǎn)量數(shù)據(jù),2022年10月,我國生產(chǎn)生鐵7083萬噸、粗鋼7976萬噸、鋼材11485萬噸,分別同比增長11.9%、11.0%、11.3%。1月—10月份累計生產(chǎn)生鐵72689萬噸、粗鋼86057萬噸、鋼材111639萬噸,分別同比下降1.2%、2.2%、1.4%。

經(jīng)計算,1月—10月份,我國累計日產(chǎn)粗鋼283.08萬噸。如按此數(shù)據(jù)計算,考慮到11月各地應(yīng)對市場疲軟需求而主動采取的減產(chǎn)措施,預計全年粗鋼產(chǎn)量仍將在10.2億噸~10.4億噸之間,大概率略低于2021年的10.33億噸水平。另據(jù)中國海關(guān)總署的統(tǒng)計數(shù)據(jù),2022年1月—10月份,中國共進口鋼材911.5萬噸,同比下降23.0%;出口鋼材5625.8萬噸,同比下降1.1%。經(jīng)計算,我國前10個月累計凈出口鋼材4714.3萬噸,折合粗鋼近3700萬噸,預計全年凈出口粗鋼約4500萬噸。綜合以上數(shù)據(jù),預計2022年全年,我國粗鋼表觀消費量將繼續(xù)保持9.8億噸以上的絕對數(shù)值,與2021年的粗鋼表觀消費量基本持平。

11月進口鐵礦石價格逆勢大幅上揚近30%

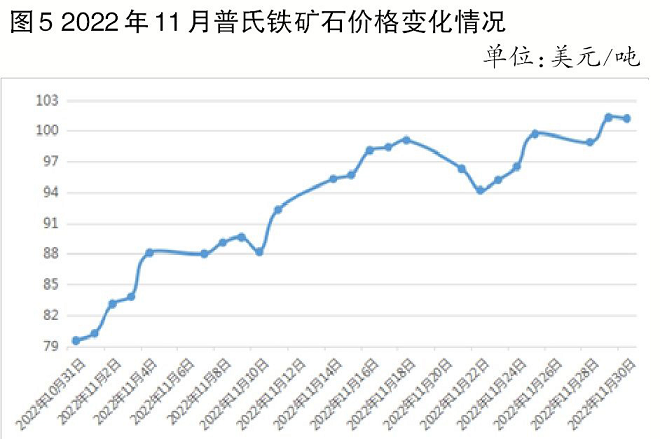

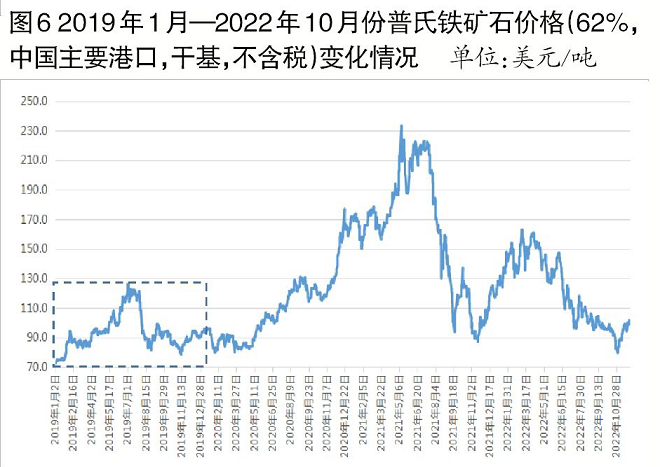

11月份,中國進口鐵礦價格(普氏,62%)走出逆勢上揚格局(見圖5)。截至11月30日,普氏鐵礦石價格指數(shù)(62%,中國主要港口,干基,不含稅)由10月31日的79.5美元/噸大幅上揚至11月30日的101.2美元/噸,漲幅高達27.3%,與疲態(tài)盡顯、弱勢運行的鋼材價格形成了鮮明的對比。

截至11月末,2022年的普氏鐵礦石價格(62%,中國主要港口,干基,不含稅)全年走勢“前高后低”,年均價為121.0美元/噸,較2021年年均價格下降24.1%。從2019年以來的普氏鐵礦石價格曲線上看(見圖6),目前鐵礦石價格已經(jīng)回落至2019年的價格水平。

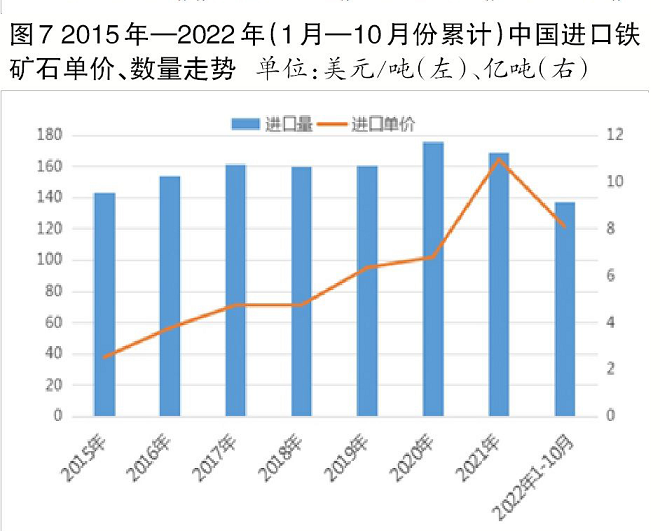

另外,根據(jù)中國海關(guān)總署公布的數(shù)據(jù),10月份,我國進口鐵礦石9497.5萬噸,月均進口價格為96.8美元/噸,自2020年8月以來首次低于100美元/噸;1月—10月份,我國累計進口鐵礦石91741.6萬噸,累計平均進口價格為121.3元/噸。預計2022年全年,中國進口鐵礦石總量仍將維持11億噸左右的絕對數(shù)量,年均進口單價預計為120美元/噸。

焦炭價格推高鐵水成本

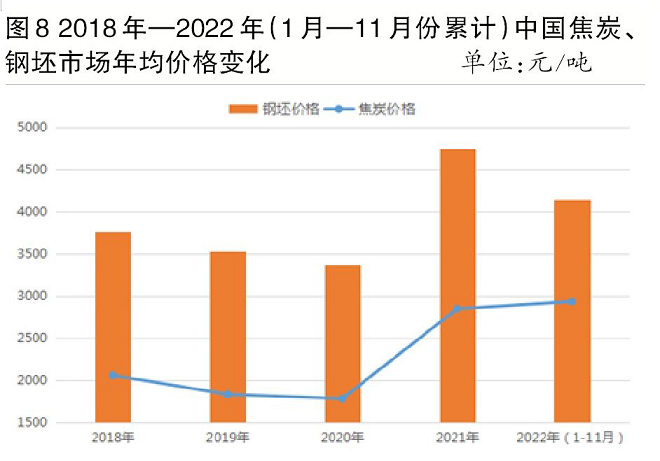

受今年煤炭行業(yè)嚴格的保供政策影響,煉焦煤出現(xiàn)供應(yīng)趨緊的短期供需錯配,加之持續(xù)的環(huán)保壓力,今年前11個月,中國焦炭(準一級)平均價格為2929元/噸,較2021年2843元/噸的年均價格再度上行近100元/噸,一定程度上助推了鐵水成本上升。而2022年鋼材價格則因下游需求減弱而相對走低,造成鋼鐵企業(yè)利潤大幅下降,構(gòu)成了2022年鋼鐵行業(yè)利潤驟減的“名義原因”。

但是,從2018年以來焦炭價格的運行軌跡上看(見圖9),目前焦炭價格處于自2018年執(zhí)行嚴格環(huán)保政策以來的平均價位附近。另外,行業(yè)相關(guān)調(diào)查數(shù)據(jù)顯示,2022年1月—11月份,我國煉焦行業(yè)也處于全線虧損狀態(tài),并未實現(xiàn)盈利。因此,鐵礦石的非對稱價格運行才是真正“元兇”。

國內(nèi)大循環(huán)支撐鋼鐵工業(yè)未來高質(zhì)量發(fā)展

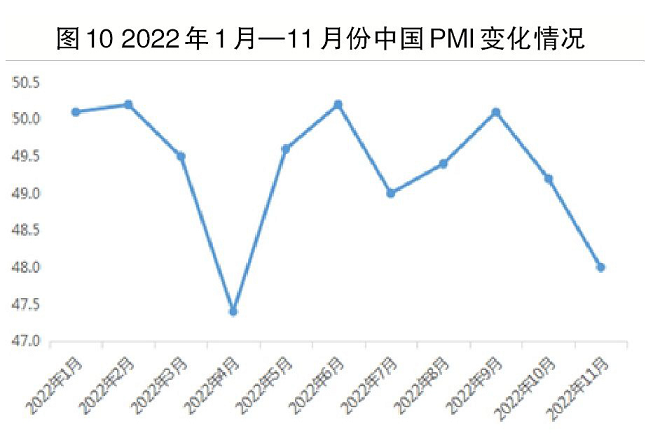

根據(jù)國家統(tǒng)計局的數(shù)據(jù),11月份,中國制造業(yè)PMI(采購經(jīng)理指數(shù))為48.0%,環(huán)比下降1.2個百分點,連續(xù)低于臨界值,這表明我國制造業(yè)經(jīng)營景氣水平持續(xù)低迷。而1月—11月份,我國PMI平均只有49.3%,同比下降1.3個百分點,表明今年初以來,在多種不確定性因素影響下,我國經(jīng)濟下行壓力巨大。

綜合以上分析,短期看,在下游消費市場持續(xù)低迷的情況下,中國鋼材市場已逐漸“轉(zhuǎn)熊”運行。在此情況下,以鐵礦石為代表的鋼鐵原料價格相對高企,壓迫鋼鐵企業(yè)利潤恢復。但是必須看到,中國粗鋼表觀消費量并未出現(xiàn)變化,同時,我國國內(nèi)大循環(huán)的巨大需求構(gòu)成了中國特有的鋼材內(nèi)需市場,未來將在鋼鐵工業(yè)高質(zhì)量發(fā)展道路上繼續(xù)發(fā)揮重要作用。從這一點上看,雖然中國鋼鐵行業(yè)仍將短時間內(nèi)面臨利潤驟減、需求不暢等問題,但這只是高質(zhì)量發(fā)展過程中必須經(jīng)歷的陣痛而已?!按豪住表懱?,中國鋼鐵工業(yè)仍將繼續(xù)扮演我國經(jīng)濟發(fā)展的重要角色。(左更)

(本文數(shù)據(jù)來源于國家統(tǒng)計局、五礦經(jīng)研院、海關(guān)總署)